来源:机构之家

“收到了某前公司的追薪电话,说我在某年出了工作差错属于渎职,错愕之中依稀听到其严厉要求我返还那年年终奖的5%,不然不排除采取法律措施云云。挂下电话我久久难以平静。经过认真考虑,我决定要一分不少的返还那5%。但就是能不能先请贵公司把其余95%先给我,虽然吧说我渎职的那年我已离职很久了……”

近日,一则“博时基金前年金投资部基金经理郑直爆料自己被前东家追讨年终奖”的消息在网上广为流传。随后剧情反转,有知情人透露,此次“博时基金”属于因截图的人未改备注而引发的误会,使得整个事件变得更加扑朔迷离。

值得一提的是,近年来博时基金的资产管理规模实现了显著增长,从2018年底的5600亿元稳步增长到2020年底的7219.64亿元,再到2024年中突破万亿元大关,达到11026.24亿元,位居行业前列。

然而,与之形成鲜明对比的是,博时基金在权益类板块的业绩表现却并未能同步达到市场预期。其中部分权益类产品的亏损程度相当严重。据机构之家统计,有43只基金的亏损幅度超过20%-30%,54只基金亏损在30%-40%之间,更有34只基金跌幅介于40%-50%,而跌幅超过50%的基金数量也达到了22只,其中就包括5只表现尤为惨淡的“三毛基”。

尤为值得注意的是,博时港股通领先趋势混合基金在跌幅榜上赫然居首,其单位净值已大幅下跌至0.37,这一结果不禁让人质疑基金经理的管理能力,仿佛上演了一场“一顿操作猛如虎、一看净值零点三”闹剧。

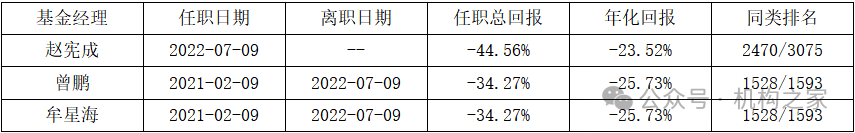

博时港股通领先趋势混合基金自成立以来深陷亏损泥潭,在曾鹏、牟星海共管期间的年化回报-25.73%,业绩表现及其不佳。尽管2022年7月9日由赵宪成接管,遗憾的是,并未能扭转亏损颓势,赵宪成在任期间,基金的总回报率为-44.56%,业绩的严重下滑,导致其在同行业3075只基金中排名第2470位,处于后20%的尾部区域,如今已被归类为“三毛基”。

表1 博时港股通领先趋势混合基金经理及回报情况

除此之外,博时基金旗下的多只产品单位净值徘徊在0.3元附近,包括博时恒生医疗保健、博时新能源ETF、博时消费创新混合C、博时中证光伏产业指数C基金,这些基金目前均已被归类为“三毛基”,反映出其业绩的严峻挑战。

作为业内知名的“老五家”公募之一,截至2024年二季度末,博时基金的公募产品管理规模11026.24亿元,在行业内排名已滑落至第六位。其中非货币资产管理规模约为5966.72亿元,股票型基金和混合型型基金管理规模分别为448.43亿元、703.40亿元,债券型基金管理规模约为4116.17亿元,相较于一季度末,债券型基金规模增长明显,股票型、混合型基金规模下降明显。股票型基金、混合型基金排名一直未能跻身前10名,体现了博时基金“债强股弱”的窘境。

与此同时,博时基金权益板块当前正面临多重业绩挑战。其中,专注于创新药市场并期待市场出清的基金经理陈西铭承受了显著的业绩压力;医药主题基金经理王诗瑶的产品业绩也全面告负,进一步加剧了基金管理的困境;更为引人注意的是,昔日百亿明星基金经理曾鹏,近期连续卸任六只基金的管理职责;此外,类似基金经理刘钊,在任职期间总体回报均为负数的基金不在少数,众多基金经理深陷亏损的泥潭难以自拔。

更为严峻的是,据统计,博时基金2022年权益基金整体亏损额高达363.54亿元,2023年继续亏损117.43亿元,而2024上半年也已亏损44.79亿元。这一系列连续的亏损数据,无疑给本就存在“债强股弱”博时基金带来了沉重的压力。

博时基金长期以来因“债强股弱”业务发展不平衡的问题时常受到外界诟病,在监管层反复强调大力发展权益类基金的背景下,博时基金在战略调整、产品优化及团队重组等方面采取系列措施。早在2017年,时任博时基金总经理江向阳提出“5+3”计划,希望用8年时间重塑博时基金的权益投研体系,重振其权益投资能力,以赢得投资者的信任。

然而,时光荏苒,7年转瞬即逝,博时基金在权益领域的进展并未如预期般显著。期间,经历了一系列人事变动,如曾在鹏华基金担任副总经理多年的高阳重返博时基金,但面对持续下滑的业绩与规模压力,任职不满三年的他,最终选择离开;与此同时,江向阳也从总经理职位晋升为董事长,但博时基金在权益业务上的挑战依旧严峻。

5月24日晚,博时基金正式宣布张东出任总经理,标志着博时基金管理层的新一轮更迭。值得注意的是,从过往履历来看,张东在金融领域,尤其是银行业积累了丰富的管理经验,然而,其过往并无直接涉足权益投资领域的经历,这一背景无疑为博时基金权益板块未来战略实施增添了一丝不确定性。

转眼间,张东上任已满四个月,但博时基金的主动权益业务尚未展现出明显的复苏迹象。这一现状不仅考验着张东的能力与智慧,也再次将博时基金置于了公众审视的聚光灯下,如何在竞争激烈的权益市场破局“三毛基”困境,成为摆在当前的重要课题。

发表评论