炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中国基金报

中国基金报记者 邱德坤

9月18日晚间,两大千亿级船舶总装上市平台中国船舶、中国重工(维权),同时发布交易预案,并计划自9月19日开市起复牌。

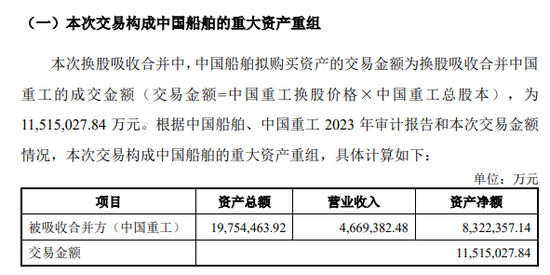

上述交易预案显示,中国重工将被中国船舶换股吸收合并,1股中国重工股票可换得0.1335股中国船舶股票,重组交易金额达1151.50亿元。

交易完成后,中国船舶将成为我国规模最大的船舶制造企业。此前,外界将此次重组后的企业称为“中国神船”。

中国重工将终止上市

交易预案显示,完成换股吸收合并后,中国重工终止上市并注销法人资格,中国船舶承继其全部资产、负债、业务、人员、合同及其他一切权利与义务。

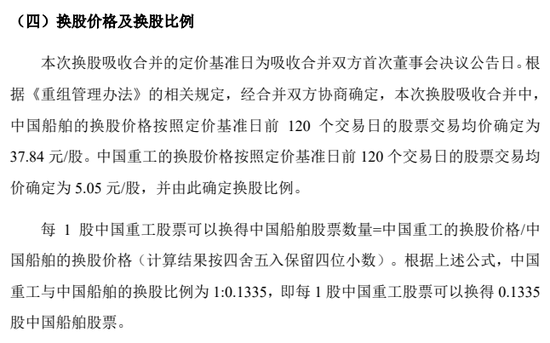

具体来看,按照定价基准日前120个交易日的股票交易均价,中国船舶的换股价格确定为37.84元/股,中国重工的换股价格确定为5.05元/股。

由此确定中国重工与中国船舶的换股比例为1:0.1335,即1股中国重工股票可换得0.1335股中国船舶股票。

业内人士提示,两家超千亿市值的上市公司进行整合,将成为近十年来A股资本市场最大规模的并购交易。

据悉,上述两家公司均已经自9月3日开市起停牌。截至9月2日收盘,中国船舶和中国重工的总市值分别为1561亿元、1136亿元。

中国船舶集团

加速推进内部业务整合

此次重组是在“南北船”两大集团合并五年后,中国船舶集团有限公司(以下简称中国船舶集团)又一次开展大规模资产整合。

总结中国船舶、中国重工公告可见,两家公司通过此次交易将整合优势科研生产资源和供应链资源,加速推进中国船舶集团的内部业务整合,进一步强化主营业务的顶层协调,有效减少同业竞争。

2021年10月,中国船舶、中国重工的实际控制人,分别由中船工业集团、中船重工集团变更为中国船舶集团。此后,船舶总装作为中国船舶集团的核心业务,主要由中国船舶、中国重工承担。

官网显示,中国船舶整合了中国船舶集团旗下大型造修船、机电设备、海洋工程等业务,具有完整的船舶行业产业链,下属4家子公司分别是江南造船(集团)有限责任公司、上海外高桥造船有限公司、中船澄西船舶修造有限公司、广船国际有限公司。

官网显示,中国重工为舰船研发设计制造上市公司,主要业务涵盖海洋防务及海洋开发装备、海洋运输装备、深海装备及舰船修理改装、舰船配套及机电装备、战略新兴产业及其他等五大业务板块。

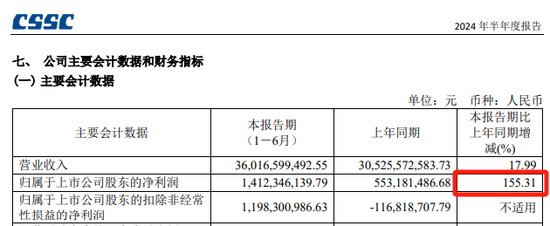

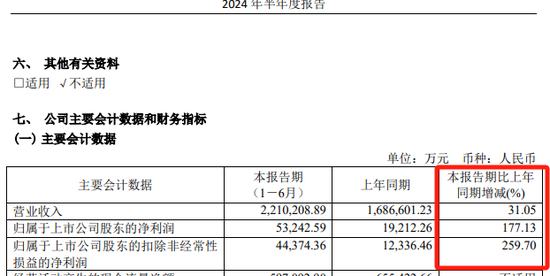

2024年上半年,中国船舶、中国重工的归母净利润,分别同比增长155.31%、177.13%。

图为:中国船舶2024年半年报部分财务数据

图为:中国重工2024年半年报部分财务数据

发表评论