来源:云观经济

文:董忠云 符旸 王玉茜 庞晨 王警仪

摘要

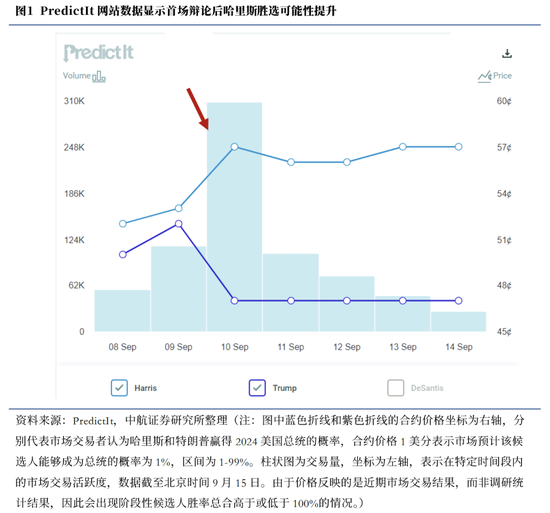

哈里斯在与特朗普的首次辩论中较好的展示出其政策主张和应变能力,其表现更受市场认可。在本场辩论中,哈里斯一方面较为清晰地描绘出自己致力于塑造的美国未来蓝图,另一方面较好的展示了自己女性、“中产阶级的孩子”、少数族裔等身份以拉拢不同群体选民。而特朗普的表述缺乏增量内容,反而侧重于寻找哈里斯表述的漏洞,过程中特朗普讲述堕胎、移民问题时的举例被主持人反驳其真实性。根据CNN快速民意调查,观看了辩论的登记选民普遍更认同哈里斯表现。根据政治预测网站PredictIt的合约价格显示,辩论后哈里斯胜出可能性从辩论前一日的53%提升至57%,特朗普从52%降至47%。

结合二人已提出的政策主张上来看,哈里斯更多是延续现状,特朗普更加激进。经济政策方面,二人目前主张仍延续宽财政的基调,但方式和影响大不相同。哈里斯对经济刺激相对较弱,对支撑美国通胀韧性相对有限。若哈里斯胜选,则略利空美元,略利多美债。而特朗普对经济刺激相对较强,但或将提升美国二次通胀的风险。若特朗普胜选,则利多美元,利空美债。

对于国内资产,若哈里斯胜选,则或将对中国半导体、新能源、人工智能等新兴行业带来一定负面影响,但有望略微缓解市场对于出口链的担忧,同时或将助推国内自主可控政策出台;若特朗普胜选,则或将对出口链带来一定负面影响,但有望刺激国内内需政策加码。

当前美联储宽货币周期拐点即将到来,美联储降息有助于缓解我国宏观政策外部制约。在近期重要会议多次强调完成全年经济增长目标下,提振内需的增量政策有望快速出台。行业盈利能力指向当前内需板块内部出现分化,其中与设备更新和以旧换新政策密切相关的家电、机械设备、汽车等行业2024年Q2 ROETTM较Q1增加,两新政策效果或已逐步见效,建议沿政策方向布局。

军工行业或将再次迎来并购潮。中航证券军工组认为,本次“科八条”政策后,军工行业上市公司开展并购整合的频率有望提升,并成为后续军工行业资本运作的重要、乃至主要手段之一。

投资建议:

近期中央及地方积极贯彻730政治局会议精神,在加强逆周期调节的指示下,下半年稳政策推进有望提速。美联储逐渐接近降息,后续国内稳增长政策大概率加码,建议沿提振内需和自主可控两大政策方向布局。此后重点跟踪:1)9月美联储议息会议;2)7月政治局会议政策兑现情况; 3)美国总统大选选情变化。

本周市场回顾

本周市场整体下跌,上证指数(-2.23%)、深证成指(-1.81%)、沪深300(-2.23%)、科创50(-1.10%)、创业板指(-0.19%)、中证500(-1.91%)、中证1000(-2.11%)均表现较弱。行业风格上,消费风格表现较弱,下跌3.33%。分行业来看,申万一级行业中通信表现较强,上涨2.11%,食品饮料、石油石化、社会服务表现较弱,分别下跌5.54%、3.73%、3.71%。市场情绪方面,本周市场活跃度有所下降,日均成交金额为5193.63亿元,较上周减少674.69亿元。估值方面,A股整体市盈率为14.83倍,较上周下降2.08%。

正文

哈里斯在与特朗普的首次辩论中较好的展示出其政策主张和应变能力,其表现更受市场认可。当地时间9月10日,特朗普与哈里斯在费城举行了两个人的首场美国总统大选辩论,双方主要对经济、移民、堕胎和地缘冲突等多个方向进行了辩论。由于哈里斯是民主党中途替换的总统候选人,其政策主张和个人能力对于美国民众来说相对模糊,需要在本场辩论中展示给美国民众。考虑到特朗普历史论辩表现中具有攻击性的辩论特点,市场对哈里斯在两人的首场辩论中能否较好的展示出其政策主张存在一定质疑。在本场辩论中,哈里斯一方面较为清晰地描绘出自己致力于塑造的美国未来蓝图,另一方面较好的展示了自己女性、“中产阶级的孩子”、少数族裔等身份以拉拢不同群体选民。而特朗普的表述缺乏增量内容,反而侧重于寻找哈里斯表述的漏洞,过程中特朗普讲述堕胎、移民问题时的举例被主持人反驳其真实性。根据CNN快速民意调查,观看了辩论的登记选民普遍更认同哈里斯表现,辩论前选民对两人表现预期支持率皆为50%,辩论后哈里斯支持率升至63%,而特朗普表现支持率降至37%。市场反应也显现出哈里斯首场辩论后更占优。根据政治预测网站PredictIt的合约价格显示,辩论后哈里斯胜出可能性从辩论前一日的53%提升至57%,特朗普从52%降至47%。

结合二人已提出的政策主张上来看,哈里斯更多是延续现状,特朗普更加激进。经济政策方面,二人目前主张仍延续宽财政的基调,但方式和影响大不相同。哈里斯对经济刺激相对较弱,对支撑美国通胀韧性相对有限。若哈里斯胜选,则略利空美元,略利多美债。而特朗普对经济刺激相对较强,但或将提升美国二次通胀的风险。若特朗普胜选,则利多美元,利空美债。哈里斯主张多领域财政补贴,提升中产阶级的住房、育儿等领域的福利,支持小企业创新发展;对富人加税。哈里斯对贸易关税较特朗普更加温和。因此,哈里斯的政策对支撑美国通胀韧性相对有限。特朗普主张大幅对美国国内大范围减税;对全球进口商品征收关税,尤其对中国征收更高的不低于60%针对性关税;限制移民等。这些措施或将提升美国二次通胀的风险。

产业政策方面,两人均对中国科技限制,并均阻碍中国新能源产业在美发展。哈里斯主张通过投资美国关键领域,提升美国在半导体、清洁能源、人工智能等未来产业重保持领先定位,并强调与盟友合作,以确保赢得21世纪竞争的会是美国,而非中国。哈里斯在辩论中指责特朗普向中国出售美国芯片。当地时间9月13日,美国确定大幅度上调电动车、太阳能电池、半导体等中国产品的进口关税,对华关键领域限制在不断加码,因而哈里斯若上台,对我国高端科技行业和新能源领域的限制大概率延续。特朗普通过提升贸易关税来促进本土制造业回流,主张大力开发美国传统能源行业,但在本次辩论中特朗普表示支持太阳能。

综上,对于国内资产,若哈里斯胜选,则或将对中国半导体、新能源、人工智能等新兴行业带来一定负面影响,但有望略微缓解市场对于出口链的担忧,同时或将助推国内自主可控政策出台;若特朗普胜选,则或将对出口链带来一定负面影响,但有望刺激国内内需政策加码。

当前美联储宽货币周期拐点即将到来,美联储降息有助于缓解我国宏观政策外部制约,新一轮稳内需政策有助于提振我国内需的修复。外部方面,美联储降息将缓解对我国货币政策的掣肘,国内政策空间打开可降低居民债务负担,流动性改善有助于内需修复。内部方面,国内逆周期调节必要性提升,增量政策预期升温。9月12日,习近平总书记在甘肃座谈会上强调,“各地区各部门要认真贯彻落实党中央关于经济工作的部署和各项重大举措,抓好三季度末和四季度经济工作,努力完成全年经济社会发展目标任务。” 2024年前两个季度实际 GDP当季同比分别为5.3%和4.7%,虽然上半年累计同比达5.0%,但边际下滑,因此完成全年目标存在一定挑战。当前即将步入2024年最后一个季度,需要观察未来四季度需求修复对于完成全年“国内生产总值增长5%左右”预期目标的支撑作用。然而外需方面,四季度出口表现的干扰因素增多,全球制造业PMI进一步收缩,各国产业政策竞争加剧、外部贸易限制措施增多,11月美国大选增加国际贸易的不确定性,加拿大、欧盟以及新兴经济体均出现对我国出口产品加征关税情况,外需增长动能或转弱。内需方面,8月社零同比录得2.10%,低于前值的2.70%和预期的2.76%。因此在近期重要会议多次强调完成全年经济增长目标下,提振内需的增量政策有望快速出台。

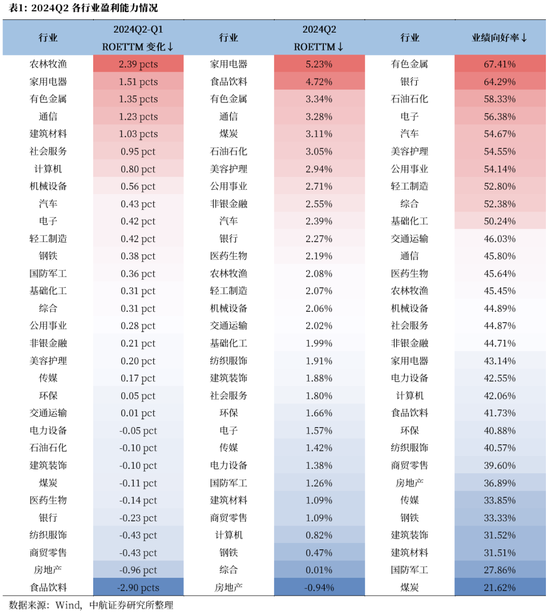

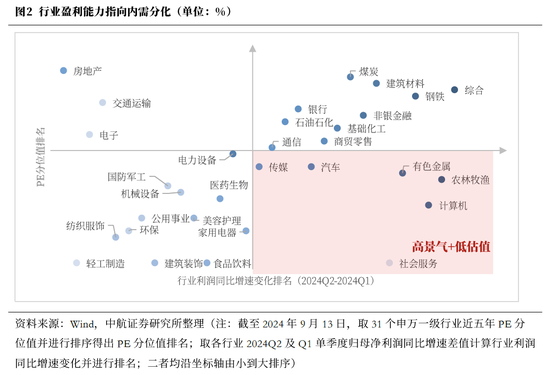

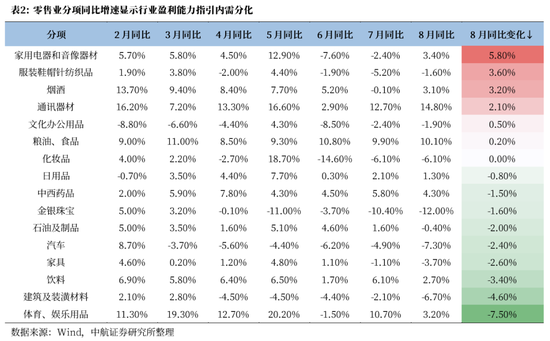

行业盈利能力指向内需板块内部出现分化,两新政策效果或已逐步见效,建议沿政策方向布局。观察中报业绩,2024年Q2单季度ROE TTM较Q1变化较快的板块有农林牧渔、家用电器、有色金属、通信、建筑材料、社会服务等。其中,与设备更新和以旧换新政策密切相关的家电、机械设备、汽车等行业较第一季度增速增加,或反映提振内需政策效果已逐渐显现。内需修复推动分子端上升,令以上行业盈利能力修复。Q2盈利能力减弱的行业有食品饮料、房地产、商贸零售、纺织服饰、银行、医药生物等。8月零售业分项数据显示,同比增速上升的板块有:家用电器和音像器材、服装鞋帽针纺织品、烟酒、通讯器材、文化办公用品、粮油、食品,指引家用电器、通信、电子、纺织服饰、轻工制造、食品饮料等行业盈利能力继续修复。

业绩向好率来看,有色金属、银行、石油石化、电子、汽车、美容护理、公用事业、轻工制造、综合、基础化工等行业的Q2归母净利润同比为增,且向好企业比例大于50%。而以归母净利润增速衡量的高景气行业中,农林牧渔、计算机、有色金属、汽车、传媒当前估值较低,商贸零售、通信、基础化工、建筑材料等行业估值较高。

军工行业或将再次迎来并购潮。从政策面看,6月19日,证监会发布《关于深化科创板改革服务科技创新和新质生产力发展的八条措施》中明确强调“更大力度支持并购重组。支持科创板上市公司开展产业链上下游的并购整合。提高并购重组估值包容性,支持科创板上市公司收购优质未盈利‘硬科技’企业”。中航证券军工组认为,本次“科八条”政策后,军工行业上市公司开展并购整合的频率有望提升,并成为后续军工行业资本运作的重要、乃至主要手段之一。从行业层面看,(1)军工产业发展阶段自身要求:军工行业经过过去几年的高速发展,产业成熟度已大幅提升,产业自身发展阶段产生了重组整合的要求;(2)IPO阶段性放缓:2023年,IPO节奏出现阶段性放缓,企业上市所需时间随之拉长,众多企业将并购作为资产证券化的可选路径之一;(3)军工上市公司做大做强做优和市值管理要求:上市公司对于新业务、新增长点以及市值管理需求增加;(4)军工股权投资机构集中退出需求:2019年后军工股权投资高度活跃,时至今日军工股权投资机构集中面临退出需求,并购成为其实现项目退出的重要选项。

投资建议:

近期中央及地方积极贯彻730政治局会议精神,在加强逆周期调节的指示下,下半年稳政策推进有望提速。美联储逐渐接近降息,后续国内稳增长政策大概率加码,建议沿提振内需和自主可控两大政策方向布局。此后重点跟踪:1)9月美联储议息会议;2)7月政治局会议政策兑现情况; 3)美国总统大选选情变化。

风险提示:国内政策推行不及预期;地缘政治事件超预期;海外流动性宽松不及预期。

证券研究报告名称:《美国大选进入白热化阶段,国内提振内需政策或将加码》

对外发布时间:2024年9月18日

发表评论