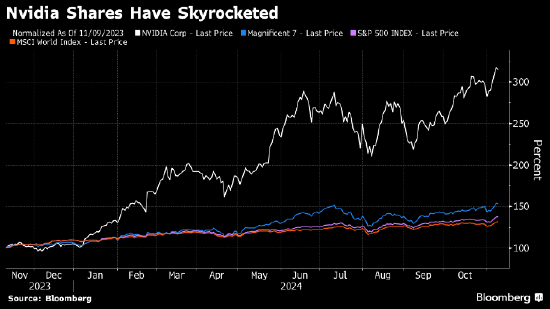

英伟达股价今年几乎上涨了两倍,而且华尔街的分析师极度看好这家芯片制造商。

但Terry Smith不以为然。

这位被英国媒体称为英国巴菲特的基金经理持怀疑态度。他说,这只全球最大股票缺乏可预测的利润流和出色的高资本回报率记录。Smith正在回避该股,尽管他承认这会削弱其投资组合的表现。

“我不相信我们知道人工智能(AI)的未来是什么,因为几乎没有看到什么有人付费的应用,”Smith 11月5日在东京接受采访说。“会有足够多的人愿意付出足够高的价格,从而证明其合理性吗?因为否则的话,芯片供应商就会遇到麻烦。”

Smith的谨慎正中对AI行业未来的最大担忧之一:这项技术产生的收入最终能否证明,各公司已经投入的数以十亿计的美元是值得的?这些疑虑曾导致英伟达股价大跌,市值从6月高点至8月低点抹去了约9000亿美元,不过其股价之后反弹。

AI拥趸指出,继第三季度向数据中心设备和其他固定资产投入创纪录的590亿美元后,英伟达的大客户 —— 包括微软公司和Alphabet—— 还承诺加大资本支出。策略师预计,随着科技公司你追我赶、继续增加AI支出,英伟达2025财年将录得56%的净利润率。

但Smith认为如此高的利润率可能无法持续下去。“就算AI是下一个大事,我们将支付足够的钱来证明它的合理性,但只会一家公司生产这些芯片吗?”他说。“如果利润可观,就会引来竞争。”

“事实上,看看微软、亚马逊和甲骨文等英伟达微处理器的大用户就会发现,他们有开发自己微处理器的历史,”他补充道。

Smith的Fundsmith Equity Fund今年以美元计的回报率为9%,跑输了MSCI世界指数近20%的涨幅。

发表评论