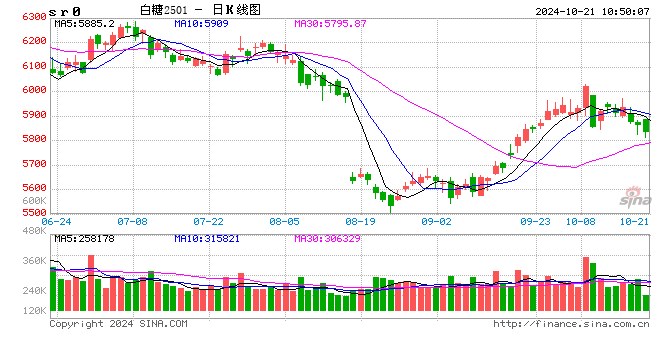

白糖: 短期矛盾弱化

1、原糖:本周原糖期价窄幅横盘。丰益国际近日发布报告,因受到干旱天气和蔗区火灾影响,甘蔗品质和单产量下降。因此下调巴西2024/25榨季糖产量预估至3820~3950万吨,低于9月预估的3880~4080万吨。预计巴西中南部地区2025/26榨季甘蔗产量为5.7~5.9亿吨。

2、国内报价:广西制糖集团报价区间为6540~6600元/吨,仅广西南华下调10元/吨;云南制糖集团报价区间为6290~6340元/吨,报价持稳;加工糖厂主流报价区间为6580~6640元/吨,少数下调10元/吨。云南现货报价6210~6270元/吨;加工糖厂主流报价区间为6560~6750元/吨。配额内进口估算价5810-5930元/吨;配额外进口估算价7430-7580元/吨。

3、小结:原糖方面巴西产量不足4000万吨是普遍共识,加之前期出口强劲,仍维持结转库存偏低的预期。但北半球增产在即,市场对于未来价格仍有担忧。印度受乙醇项目影响,出口仍有悬念,泰国增产预计超200万吨,中国增产100万吨。当前市场矛盾并不突出,短期仍难突破区间行情。天气扰动仍存,在作物生长的关键期仍需关注该因素的影响。

4、国内:新榨季开启,新旧交替之际陈糖有限,现货报价偏高。新糖上市在即,增产预期下市场情绪谨慎。未来除非有天气升水,或者进口断崖式下降,否则国内供应仍较为充裕,抑制价格反弹的高度。短期以区间行情对待,关注未来进口情况。

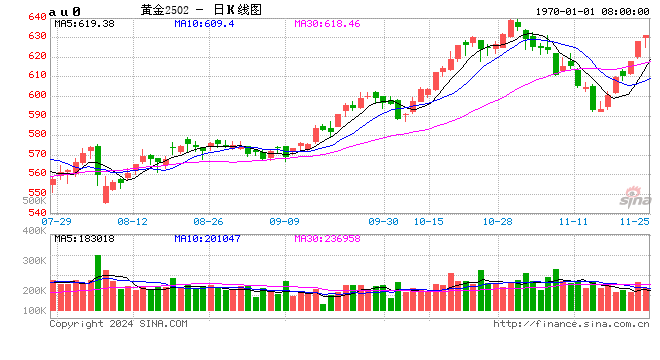

棉花:新棉持续上市,上方仍然承压

1、供应端:北半球新棉陆续上市,美棉采摘进度3-4成,国内北疆采摘进入尾声,南疆采摘进度将提速。

2、需求端:全球棉花消费预期平稳,国内纺服终端零售数据环比好转,纱线开机负荷仍在增加,坯布端开机负荷相对稳定。

3、进出口:纺服出口及棉花进口量当月值均环比下降,棉纱进口量相对稳定。

4、库存端:陈棉库存中性,纺企原材料及产成品库存均环比小幅增加,织厂原材料库存水平下降,全棉坯布库存相对稳定。

5、国际市场方面:宏观层面扰动继续,美棉上市短期供应增加,长期来看,供应端压力有限,关注美棉出口情况。宏观层面来看,宏观层面的扰动仍在持续,目前来看,美联储11月降息25BP的概率在逐渐增加,美元指数重心略有上移,商品价格承压。此外,临近美国大选,数据来看特朗普上台概率超过50%,关注美国大选相关情况。基本面来看,当前正值北半球新棉上市之际,美棉吐絮基本结束,收割约3-4成,棉花供应逐渐增加。但目前2024/25年度美国新棉产量预计值不足310万吨,低于近年来均值水平,长期来看美棉供应端压力不大。全球棉花供需同比双增,供应略大约需求,基本面矛盾不大,美棉在70美分/磅附近支撑明显。展望后市,预计宏观层面的扰动仍将持续较长时间,基本面驱动力度有限,预计美棉价格低位震荡为主。

6、国内市场方面:新棉陆续上市,供应压力增加,籽棉收购价格持稳,关注市场情绪变化。当前北疆新棉采摘已经进入下半程接近尾声的阶段,南疆采摘进度稍慢,但是随着采棉机陆续到位,南疆新棉采摘也将提速,截至10月14日,全疆新棉采摘进度已经过半,棉花供应快速增加。截至10月17日,本年度新棉公检总量为30.76万吨,同比增加75%。机采棉收购价格相对稳定,依据中国棉花信息网相关数据,截至10月17日,籽棉收购价格约6.29元/公斤,按照当前价格简单测算,折皮棉成本在14000元/吨左右。需求端来看,本周公布了纺织品及服装的零售和出口数据,二者走势分化,国内零售环比好转,但同比仍略有下降,出口数据同比降幅较大,终端需求改善仍需时间。纺织企业的开机率略有提升,但纺企的产成品库存已经重新开始累积,织厂补库意愿不强,需关注后续累库情况。综合来看,在供应增量及未来套保盘压力较大的情况下,预计短期郑棉上方压力仍然较大,但同时也需重点关注市场情绪变动。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更,报告仅面向我公司客户中的专业投资者客户。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述品种的操作依据,投资者据此做出的任何投资决策与本公司和作者无关。

发表评论