证券时报记者 陈书玉

科技迅猛发展的脚步不曾停下,唯有跟住创新的方向,才是投资的“不二法门”。

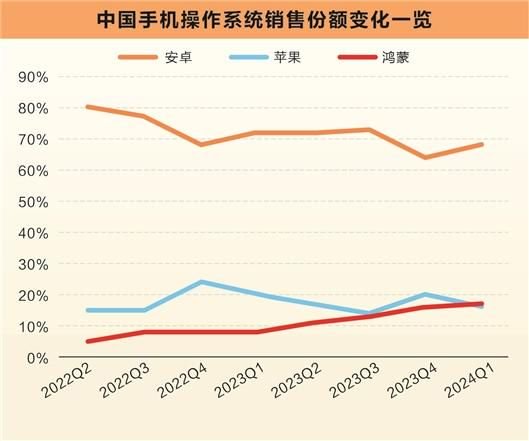

华为推出鸿蒙操作系统至今已有5年,截至2024年一季度末,鸿蒙份额超越IOS系统,成国内第二大手机操作系统。近期,华为宣布,将于10月22日晚7时举行原生鸿蒙之夜暨华为全场景新品发布会,被外界称之为“纯血鸿蒙”的HarmonyOS NEXT有望公布最新进展。这不仅吸引了一众科技爱好者的目光,也有望在资本市场掀起新一轮热浪。

近2个月以来,鸿蒙概念成为资本市场的热词,华为鸿蒙指数累计涨幅近70%,相关概念股的累计涨幅甚至已超3倍。目前,公募机构的目光开始投向这一有可能带来增量的变化,传统的热门赛道——消费电子板块也随之再度升温。

华为新品发布在即

鸿蒙概念龙头吸睛

此前,华为已宣布,将于10月22日晚7时举行原生鸿蒙之夜暨华为全场景新品发布会。据科技人士推测,华为可能会在此次活动上公布HarmonyOS NEXT(即原生鸿蒙/纯血鸿蒙)的最新进展和未来计划,同时发布一大波全场景新品。

在资本市场上,投资资金早已“闻风而动”。近2个月来,鸿蒙概念股的交投情绪反复活跃。Wind数据显示,华为鸿蒙指数近2个月涨幅近70%,相关概念股同期录得的涨幅已超3倍。在该指数涵盖的30只个股中,近2个月涨逾100%的个股高达8只,占比近三成。

对比鸿蒙概念在A股市场上的表现,同泰基金表示,鸿蒙系统作为华为自主研发的分布式操作系统,近年来发展势头迅猛,已经成功应用于多种设备,市场份额也在不断提升。预计即将到来的发布会会带来更多关于鸿蒙系统的最新进展和新产品,这无疑为投资者提供了极大的想象空间。鸿蒙概念的爆发,不仅直接带动了鸿蒙产业链的发展,包括鸿蒙系统的开发、应用、推广等环节在内的企业都将从中受益,而且软件开发与服务提供商也将迎来新的发展机遇。

HarmonyOS(鸿蒙)是华为开发的一款面向未来的全场景分布式智慧操作系统,将逐步覆盖“1+8+N”全场景终端设备。2019年面世之初,华为就明确宣布将该操作系统源代码开源。历经5年发展,截至2024年一季度末,手机鸿蒙操作系统的国内市占率达到17%,成为中国第二大手机操作系统;截至2024年6月21日,鸿蒙生态设备突破9亿台,吸引超过254万名开发者。

华东一家基金公司的TMT研究员表示,近期,针对鸿蒙概念股的研究重点主要放在对其生态合作伙伴公司的研究上。随着HarmonyOS NEXT持续推进,生态合作伙伴不断完善,相关重要伙伴均有望受益于生态完善后的商业变现,后续或将通过卖产品、做产品、运营产品享受收益。目前,这种业务的增长趋势已经在相关上市公司的半年报中有所体现。2024年上半年,其中一家生态合作伙伴公司与鸿蒙相关的创新业务已实现同比大增95.84%,占总营收达21.38%。

担忧业绩兑现度不高

公募低仓位错失行情

不过,值得一提的是,在目前多只鸿蒙概念股的持仓中,鲜见公募身影。

Wind数据显示,在华为鸿蒙概念涵盖的30只个股中,截至2024年上半年末,有20只个股的公募持仓比例不到3%,其中12只个股的公募持仓比例甚至不到1%。前述近2个月涨逾3倍的热门鸿蒙概念股,公募的持仓比例仅为0.01%。对于这一市场大热的板块,公募为何未能提前布局?

对此,富荣基金研究员毛运宏认为,目前鸿蒙概念股的机构持仓较低,主要与历史上相关方向的业绩兑现度不高、估值模糊有关。

“当前的鸿蒙并不是最终版本,还在持续迭代和更新,我们无法预判市场的接受度,但客观来看,这是一个有可能带来增量的变化。对于消费电子硬件板块来说,如果在鸿蒙生态的加持下,用户体验有明显的提升并带来新的换机需求,那么华为相关的消费电子供应商将会迎来增量。”毛运宏表示。

另外,华东一位基金经理对证券时报记者表示,目前多只鸿蒙概念股市值仍较低,不太符合多数公募产品的选股标准,且仅从筹码角度分析,公募持有过多则不利于流动性,持有过少则对整个基金净值比例贡献不大。

未来,鸿蒙板块相关公司能否实现跨越式成长?

德邦基金基金经理陆阳认为,从未来相关公司的基本面变化来看,与华为产业链绑定较深的公司可能会有相对明显的基本面收益。一方面,作为鸿蒙生态共建单位,这些公司在细分行业的业务开拓上具备先发优势;另一方面,作为华为“1+8+N”战略中最重要的消费电子环节,相关供应链公司有望获得比较客观的订单,从而产生业绩贡献。随着华为产品的口碑越来越得到用户认可、市场占有率逐步提升,相信产业链相关企业的盈利水平有望明显提升。

毛运宏认为,未来华为产业链或能追赶苹果产业链。华为产业链在受到打压之后蛰伏多年,底层的硬件、软件大部分进行了国产替代,基础和“内功”远比受打压之前扎实。国内市场的消费潜力巨大,IOS系统为苹果带来了客户黏性和竞争优势,而华为正凭鸿蒙系统迎头赶上。当前,很多消费者常用的APP都有国产背景,在软件生态的整理和打造上,鸿蒙相较于IOS有着自己的优势。

消费电子行情可持续

创新是关键投资方向

三季度以来,不仅鸿蒙概念反复活跃,消费电子板块的热点事件也在密集催化,申万消费电子指数近1个月涨幅超30%,多只个股录得大涨。

消费电子板块曾是资本市场的核心赛道,不过,近年来随着消费电子产品渗透率达到高位后,行业增速放缓甚至降低,消费电子行业也从成长性行业慢慢变为周期性行业。当下,消费电子板块的热度是否已达周期性高点,后续行情将如何演绎?另外,未来投资科技成长赛道又需要关注哪些因素?

关于这一轮消费电子板块行情的持续性,毛运宏认为,这主要取决于四季度国内手机厂商将要集中发布的新产品的产品力和市场接受度。“就当前来看,我们认为可以期待的点很多,例如华为Mate 70等新旗舰手机在硬件和软件上都可能有重要的创新。消费电子板块投资的一个要点就是看创新,和以往相比,这轮消费电子板块的热度可能更多是具体创新点的不同。过去的产品力提升可能主要体现在硬件上,但是在AI(人工智能)浪潮下,这轮产品力的提升也可能会有软件升级带来的重要贡献。”毛运宏表示,创新相关的赛道值得重点关注,供给创新升级创造需求是科技行业成长性的根基,因此在消费电子硬件板块中,由创新带来变化的产业链值得关注。

嘉合基金基金经理陶棣溦认为,消费电子正处在行业短期企稳回暖、AI带动行业创新周期来临和巨头新品催化不断的三重拐点。细分赛道方面,可重点关注苹果产业链及算力芯片等细分赛道。一方面,对于苹果AI手机,以当前没有AI的情况下,预估今年出货量与去年持平或略降,明年或有望超过2.4亿部,后年或继续上升,而有了AI这个变量后,大家对于未来销量的预期或逐步乐观。另一方面,从上游供应链环节看,算力芯片是数据传输和计算的重要依托,或带动一波算力硬件的需求,进而带动相关供应链环节的变革。例如,PCB(硬板和软板)升级以适应更快的数据传输和减少损耗,NPU升级带动的功耗提升将促进充电头、散热(尤其是VC散热技术)和电池技术的进步,以及麦克风技术的优化以提升语音交互体验等。光学领域也将迎来显著变化,如前置摄像头像素和变焦能力的提升等。这些升级将直接影响到一系列供应链企业,包括提供相关组件和解决方案的厂商。

陆阳认为,在消费电子板块中,最值得关注的是手机产业链,无论是苹果产业链还是华为产业链,企业都在围绕人工智能、安全自主等新方向进行积极探索创新,以便在消费者换机需求时获得更多的市场份额。目前,端侧AI最好的落地结合方式还是在手机端,这也是行业巨头持续引领的核心创新方向。

展望后市,科技仍旧是最具投资吸引力的方向之一。陆阳表示,科技是带领产业升级的底层基础,流动性及风险偏好快速提升对科技板块而言是相对有利的风口期。具体到细分领域,泛人工智能(包括算力和应用)、自主可控(包括硬件和软件)都会是不错的方向。风险方面,主要关注市场情绪波动。科技投资的波动相对较大,投资者切忌追涨杀跌,此外在科技公司基本面出现困境反转的趋势形成过程中,保持投资定力和足够的耐心或许更为重要。

发表评论