黄金,作为一种传统的避险资产,其投资特性在金融市场中占据着重要地位。了解这些特性不仅有助于投资者制定更为合理的投资策略,还能在复杂多变的市场环境中保持冷静和理性。

1. 保值与避险特性

黄金的保值特性是其最显著的特点之一。在经济不稳定或通货膨胀加剧时,黄金往往能够保持其价值,甚至增值。这种特性使得黄金成为投资者在经济动荡时期的避险工具。例如,当股市下跌或货币贬值时,投资者往往会转向黄金,以保护其资产不受损失。

2. 流动性与市场深度

黄金市场具有高度的流动性,这意味着投资者可以相对容易地买卖黄金。全球黄金市场每天的交易量巨大,市场深度足够,使得大额交易也能迅速完成,不会对价格产生显著影响。这种流动性特性使得黄金成为一种灵活的投资工具,投资者可以根据市场变化快速调整其投资组合。

3. 全球认可与标准化

黄金在全球范围内被广泛认可,其价值不受单一国家或地区的经济政策影响。此外,黄金的标准化程度高,无论是金条、金币还是黄金ETF,其纯度和重量都有明确的标准,这大大降低了投资风险。这种全球认可和标准化特性使得黄金成为一种理想的长线投资工具。

4. 与货币的负相关性

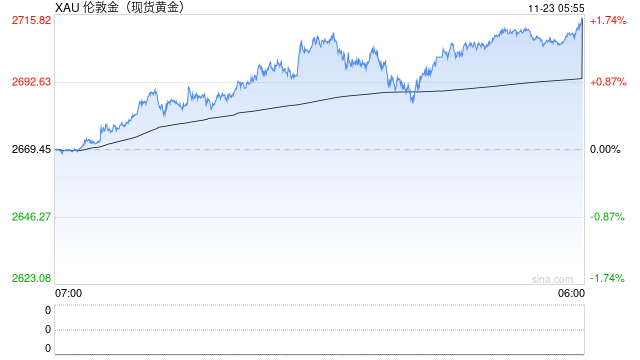

黄金价格通常与主要货币(如美元)呈现负相关关系。当美元走强时,黄金价格往往下跌;反之,当美元走弱时,黄金价格通常上涨。这种负相关性为投资者提供了一种对冲货币风险的工具。通过持有黄金,投资者可以在货币贬值时保护其资产价值。

5. 长期投资与短期交易的平衡

黄金投资策略可以根据投资者的风险偏好和投资目标进行调整。对于长期投资者而言,黄金可以作为资产配置的一部分,以分散风险并保值增值。而对于短期交易者,黄金市场的波动性提供了丰富的交易机会。然而,短期交易需要投资者具备较高的市场分析能力和风险控制能力。

黄金特性 对投资策略的影响 保值与避险 在经济动荡时保护资产,适合长线投资 流动性与市场深度 灵活调整投资组合,适合短期交易 全球认可与标准化 降低投资风险,适合长线投资 与货币的负相关性 对冲货币风险,适合长线投资 长期投资与短期交易的平衡 根据风险偏好调整策略,灵活应对市场变化综上所述,黄金投资的基本特性包括保值与避险、流动性与市场深度、全球认可与标准化、与货币的负相关性以及长期投资与短期交易的平衡。这些特性为投资者提供了多样化的投资策略选择,无论是长线保值还是短期交易,黄金都能在投资组合中发挥重要作用。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论