在期货市场中,了解和评估波动率是投资者进行风险管理的关键步骤。波动率反映了市场价格的变动幅度,是衡量市场风险的重要指标。本文将详细介绍如何计算和理解期货的平均波动率,并探讨这种方法在风险评估中的局限性。

一、计算期货平均波动率

期货的平均波动率通常通过历史数据来计算。具体步骤如下:

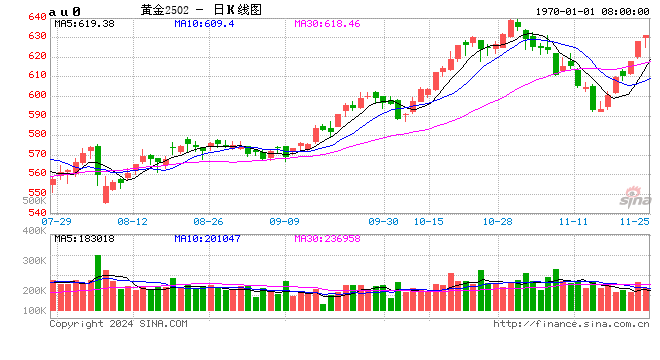

1. 收集历史价格数据:首先,需要收集期货合约的历史价格数据,通常包括每日的开盘价、收盘价、最高价和最低价。

2. 计算每日收益率:使用收盘价计算每日收益率,公式为:

\[ \text{每日收益率} = \frac{\text{当日收盘价} - \text{前一日收盘价}}{\text{前一日收盘价}} \]

3. 计算收益率的标准差:将每日收益率的标准差作为波动率的度量。标准差的计算公式为:

\[ \sigma = \sqrt{\frac{1}{N-1} \sum_{i=1}^{N} (r_i - \bar{r})^2} \]

其中,\( r_i \) 是每日收益率,\( \bar{r} \) 是收益率的平均值,\( N \) 是数据点的数量。

4. 计算平均波动率:将标准差乘以一个年化因子(通常为252,假设一年有252个交易日),得到年化的波动率。

二、波动率在风险评估中的应用

波动率是风险评估的重要工具,投资者可以通过波动率来判断市场的风险水平。高波动率通常意味着市场价格波动较大,风险较高;低波动率则表示市场相对稳定,风险较低。

例如,投资者可以根据波动率来调整投资组合的风险敞口。如果波动率较高,投资者可能会减少持仓,以降低潜在的损失;反之,如果波动率较低,投资者可能会增加持仓,以追求更高的收益。

三、波动率方法的局限性

尽管波动率是一个有用的风险评估工具,但它也存在一些局限性:

1. 历史数据的局限性:波动率是基于历史数据计算的,而历史数据并不能完全反映未来的市场情况。市场环境的变化可能导致波动率失效。

2. 波动率的滞后性:波动率通常是滞后的指标,它只能反映过去的市场波动,而不能预测未来的波动。

3. 极端事件的影响:在极端市场事件(如金融危机)中,波动率可能会急剧上升,导致风险评估失准。

4. 不同时间周期的影响:波动率的计算依赖于时间周期,不同的时间周期可能会得出不同的波动率结果。例如,短期波动率可能与长期波动率存在显著差异。

为了更全面地评估风险,投资者应结合其他风险管理工具,如VaR(Value at Risk)、压力测试等,以弥补波动率方法的不足。

四、不同期货品种的波动率比较

不同期货品种的波动率可能存在显著差异。以下是一个简单的表格,展示了几个常见期货品种的平均波动率(假设数据):

期货品种 平均波动率(年化) 原油期货 30% 黄金期货 15% 大豆期货 20% 股指期货 25%通过比较不同期货品种的波动率,投资者可以更好地了解各品种的风险特征,从而做出更明智的投资决策。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论